一、公司主营业务

中国光大国际有限公司(2020年9月10日改名为“中国光大环境(集团)有限公司”)是中国光大集团旗下实业投资之旗舰公司,在香港联合交易所有限公司(「港交所」)主板上市公司(257.HK)。下辖两家上市企业:新加坡证券交易所有限公司及港交所主板上市之光大水务(U9E.SG及1857.HK)以及港交所主板上市之光大绿色环保(1257.HK)。

光大环境是中国首个一站式、全方位的环境综合治理服务商,在环境、资源、能源三大领域全面布局,主营业务包括垃圾发电及协同处理、生物质发电、危废及固废处置、环境修复、污水处理、中水回用、供水、水环境综合治理、垃圾分类、环卫一体化、资源循环利用、无废城市建设、节能照明、装备制造、分析检测、绿色技术研发、生态环境规划设计、环保产业园等。国内业务遍及23个省(市)、自治区的190多个地区;海外业务已布局德国、波兰及越南市场。2019年,公司综合收益逾370亿港币,总资产近1,200亿港币。

图表1:光大环境全球业务分布

资料来源:公司年报、韦伯咨询

二、公司整体经营状况

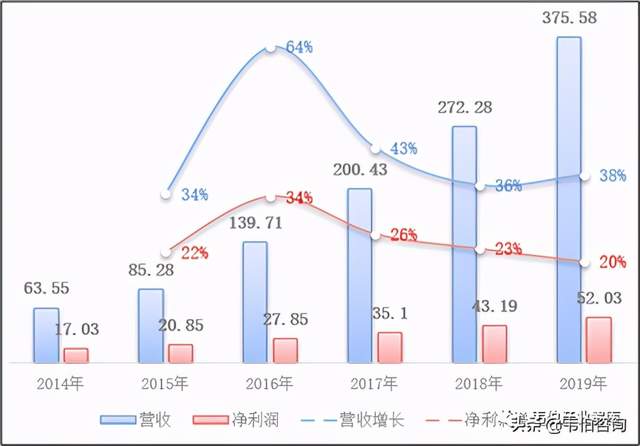

作为垃圾发电和危废处置行业的领先企业,光大环境营收和利润保持多年高速增长。2019年,公司实现营收约376亿港元,同比增长38%;净利约52亿港元,同比增长20.5%。

图表2:2014-2019年光大环境营收、归母净利润及增幅(亿港元,%)

资料来源:公司年报、韦伯咨询

2019年光大环境盈利增长,主要受建设收入及运营服务增长推动,但部分被财务成本增加抵销。由于较低利润的建造业务收入占总收入的比率由2018年的61.0%上升至2019年的63.5%,毛利率相应地由34.6%下跌至30.5%。

图表3:2014-2019年光大环境毛利及毛利率变动情况(亿港元,%)

资料来源:公司年报、韦伯咨询

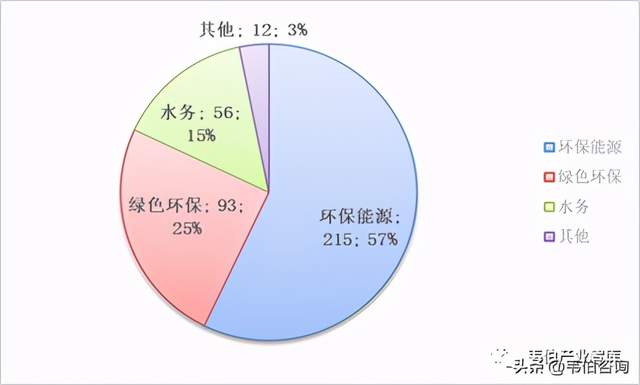

作为国内垃圾焚烧发电的头部企业,光大环境的营收主要来自旗下环保能源、绿色环保、水务和其他四个板块。这几大板块的营收分别为215亿港元、93亿港元、56亿港元和12亿港元。其中,主营垃圾焚烧发电的环保能源板块,贡献营收近六成;主营生物质综合利用的绿色环保板块,贡献营收超两成。

图表4:2019年光大环境主营业务收入结构(亿港元,%)

资料来源:公司年报、韦伯咨询

2019年,光大环境旗下各大业务板块发展态势良好,当年共签署78个新项目和6个现有项目补充协议,完成收购5个项目,总投资约316亿元;业务也拓展至垃圾分类、资源回收利用和原水保护等新领域。项目建设也有序推进,当年的建设工地曾一度多达120余个,其中建成投运55个,新开工67个。

2019年,光大环境业务延伸至国内23个省(市)的187个地区,以及德国、波兰和越南。在营收的地域构成上,国内市场依旧占绝对主导,约为371亿港元,占比98%;波兰、越南和德国市场,合计贡献约5亿港元,占比不足2%。

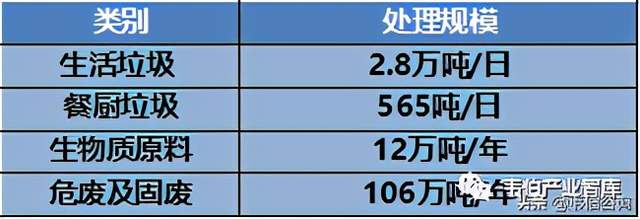

2019年,光大环境新增生活垃圾处理规模2.8万吨/日;餐厨垃圾处理规模565吨/日;生物质原料处理规模12万吨/年;危废及固废处置规模106万吨/年。

图表5:2019年光大环境各类别业务新增处理规模

资料来源:公司年报、韦伯咨询

2020年上半年,光大环境收入同比增长13%至183.8亿港元。拆分来看,建造业务受到疫情影响工期延后,使得整体建造收入增长速度放缓,同比增长约3%至104.1亿港元;运营业务方面则表现较为稳健,收入同比增长32%至57.5亿港元。毛利率方面,运营收入占比的提升对冲了部分疫情带来的负面影响,整体毛利率基本持平同期,同比上升约0.5个百分点至35.3%。上半年公司归母净利润同比增长了15%到30.3亿港元。

三、垃圾发电核心技术及研发

光大环境具有标准化、系列化、大型化焚烧炉产品,在焚烧炉排、中间再热、烟气净化、渗滤液处理、自动化控制、烟气再循环等方面拥有自主知识产权的核心技术,实现核心设备自主制造的完整产业链,使其在设备、技术、成本方面较同业具有优势。

在烟气净化处理技术上,公司采用“SNCR+半干法+干法+活性炭吸附+布袋除尘”组合方案,处理后的烟气,可以达到欧盟2010标准的要求,二噁英排放浓度小于0.1ng/Nm3,实现超低排放。目前运营的焚烧厂中,二噁英排放均值为0.019 ng/Nm3,远低于欧盟标准。

2019年,公司科技研发投入首次超过2亿元。公司国产首台(套)1000吨/日炉排成功下线,其不仅是国产首台,也是世界容量最大的焚烧炉排;吨垃圾发电量可达887吨,厂用电率低、效率高、经济效益好等优势进一步显现。该焚烧炉排的下线也标志着公司的研发制造技术达到世界一流水平。

四、垃圾发电业务竞争地位

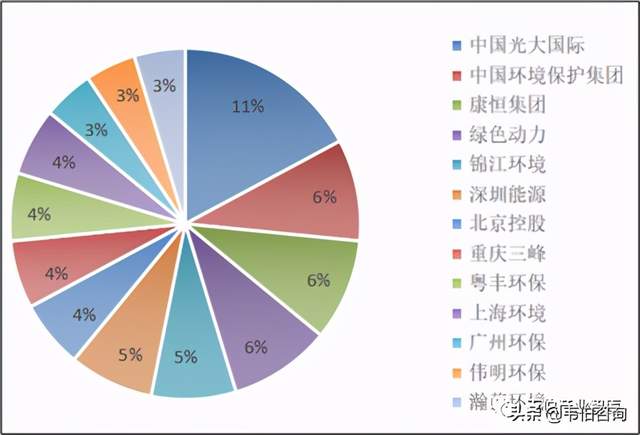

光大环境在我国垃圾焚烧发电领域处于领先地位。截至2019年底,我国垃圾焚烧发电市场中,企业在手产能占比最大的为光大环境,达到11%;企业中标占比最大的为光大环境,占比达28%;中标金额达到113.5亿元,项目主要集中在广东、山东、河北、安徽四地。

截止2019年底,中国垃圾焚烧市场份额最高的为光大环境(约12%);排名前12位的龙头企业市场份额合计达64%,行业集中度较高。

图表8:2019年中国垃圾焚烧市场占有率(%)

资料来源:E20、韦伯咨询

更多关于垃圾焚烧发电行业的全面数据和深度研究,请关注韦伯咨询官网及公众号,或点击查看韦伯咨询独家发布的《2021年中国垃圾焚烧发电行业专题调研与深度分析报告》。

公司总部:中国-深圳

主营业务:行业研究报告、项目可行性分析报告、商业计划书、IPO及再融资募投项目可研、细分行业尽调、产业园区规划等

客服热线:段先生13480610575,刘先生14776264685(微信+电话)

联系邮箱:WBZX2019@163.com

公众号:韦伯咨询、韦伯产业智库